Por Alexandre Teixeira Jorge

INTRODUÇÃO

O diferencial entre as alíquotas interna e interestadual do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS) é tema pouco abordado pela doutrina desde a sua introdução no ordenamento jurídico brasileiro, perpassando pela edição da Lei Complementar (LC) n. 87/1996, até os dias atuais.

Embora o constituinte originário trouxesse uma disciplina relativamente simples acerca das hipóteses de exigibilidade da diferença entre as alíquotas interna e interestadual do ICMS por parte do Estado de destino, o tratamento legal dado por alguns Estados acabou por tornar a matéria assaz complexa e com aplicação pelos Fiscos estaduais, muitas vezes, incompatível com as demais diretrizes constitucionais do imposto.

O tema pode ser analisado sob diferentes perspectivas, especialmente, no que tange às condicionantes para a instituição da sua cobrança (como a exigência ou não de lei complementar e o conceito de consumidor final) e a sua interface com o princípio da não cumulatividade (na qual surgem questões como a possibilidade de creditamento do valor pago a título do diferencial de alíquotas do ICMS e a viabilidade de quitação dos débitos dessa natureza por meio de compensação com créditos escriturais do imposto que o contribuinte faça jus).

Contudo, para fins do presente estudo, analisar-se-á o diferencial de alíquotas do ICMS sob o enfoque da exigência ou não de lei complementar para disciplinar o tema e validar a sua cobrança pelos Estados através de leis ordinárias.

Ao longo do artigo, busca-se evidenciar que a cobrança do diferencial entre as alíquotas interna e interestadual do ICMS independe da sua previsão em lei complementar e que a sua disciplina legal, a nível nacional, pode ser haurida da LC n. 87/1996, estando, assim, atendido o fluxo de positivação para exigência do aludido imposto estadual.

CONTEXTUALIZAÇÃO HISTÓRICA

2.1. Cenário antes da Constituição de 1988

Como é cediço, o atual ICMS foi precedido pelo imposto sobre circulação de mercadorias (ICM), o qual fora introduzido no ordenamento jurídico brasileiro por meio da Emenda Constitucional (EC) n. 18/1965, e confiado à competência tributária dos Estados e Municípios (arts. 12 e 13).

O ICM já nasce como imposto multifásico e não cumulativo, sendo apurado mediante o cotejo entre entradas e saídas, isto é, mediante o confronto entre os créditos originários das entradas das mercadorias tributadas no estabelecimento e os débitos decorrentes das operações de saída. Aproximando-se do modelo de tributação sobre valor agregado introduzido na França e posteriormente seguido pela maioria dos países, o legislador brasileiro optou pela técnica do imposto contra imposto, abatendo-se, em cada operação, o montante cobrado nas etapas anteriores [1][2].

Ademais, estabeleceu-se que a alíquota do ICM seria uniforme para todas as mercadorias, não excedendo, nas operações interestaduais, o limite fixado em resolução do Senado Federal, nos termos do disposto em lei complementar.

A pretexto de facilitar a reforma tributária promovida pela EC n. 18/1965, o Governo Federal baixou o Decreto-lei n. 28/1966, autorizando os Estados a praticarem alíquotas do ICM entre os limites de 12% (doze por cento) e 16% (dezesseis por cento). Posteriormente, foi editado o Ato Complementar n. 27/1966, que fixou uma alíquota inicial do ICM de 12% (doze por cento) para todas as operações, inclusive entre Estados, bem como alterou a redação do art. 57 do Código Tributário Nacional (CTN) para deixar claro que as alíquotas do imposto só poderiam ser modificadas através de resolução senatorial. Tais limites mínimo e máximo foram acrescidos em 25% (vinte e cinco por cento) pelo Ato Complementar n. 31/1966, em decorrência da extinção do ICM pertencente aos Municípios.

A Constituição de 1967 atribuiu o ICM à competência dos Estados com a previsão original de que sua alíquota seria uniforme para todas as mercadorias nas operações internas e interestaduais, sendo que nestas últimas e naquelas destinadas ao exterior deveriam ser observados os limites estabelecidos em resolução pelo Senado Federal. A seu turno, o Ato Complementar n. 35/1967 permitiu que os entes estaduais reajustassem, durante o exercício de 1967, a alíquota do ICM até o limite máximo de 18% (dezoito por cento), na eventualidade de queda da arrecadação.

Em seguida, sobreveio o Ato Complementar n. 40/1968, que alterou o texto constitucional para limitar a competência do Senado Federal ao estabelecimento de alíquotas máximas do ICM para as operações internas, interestaduais e de exportação, mantida a uniformidade da alíquota para todas as mercadorias, o que foi conservado pela EC n. 01/1969 (art. 23, § 5º).

Sem embargo, naquela época, as alíquotas internas eram superiores àquelas previstas para operações interestaduais, o que gerava um desequilíbrio, pois o consumidor final poderia adquirir mercadorias em outros Estados com uma alíquota menor que a alíquota que seria adotada se a compra fosse feita no próprio Estado. Diante da ausência de diferenciação entre as alíquotas do ICM nas operações interestaduais, conforme o destinatário da mercadoria ser ou não contribuinte do imposto, muitos Estados passaram a criar restrições à adoção da alíquota interestadual nas operações destinadas aos prestadores de serviço e pessoas físicas, tendo sido editada a Resolução do Senado Federal (RSF) n. 65/1970, a qual considerava como operações internas “aquelas em que o destinatário, embora situado noutro Estado, não seja contribuinte do imposto sobre operações relativas à circulação de mercadorias, ou, sendo contribuinte, tenha adquirido a mercadoria para uso ou consumo próprio” (art. 2º, II) [3].

Instado a se manifestar, o Supremo Tribunal Federal (STF) julgou ser inconstitucional a discriminação de alíquotas do ICM nas operações interestaduais, em razão de o destinatário ser, ou não, contribuinte do imposto [4], vindo, posteriormente, a editar a Súmula n. 569/STF [5] para cristalizar tal entendimento.

Com o advento da Resolução n. 129/1979, do Senado Federal, estabeleceu-se a discriminação de alíquotas máximas do ICM nas operações internas e interestaduais conforme a região de destino da mercadoria, tendo a RSF n. 07/1980 incluído a posteriori o inciso III no art. 1º da aludida resolução senatorial para fixar uma alíquota inferior para o ICM quando a operação interestadual destinasse mercadorias a contribuintes, para fins de industrialização ou comercialização. Por sua vez, a RSF n. 364/1983 elevou as alíquotas máximas do ICM nas operações internas e interestaduais, assim como nas operações envolvendo diferentes Estados que destinassem mercadorias a contribuintes para fins de industrialização ou comercialização.

Mais uma vez provocada, a Suprema Corte pronunciou-se pela inconstitucionalidade da RSF n. 07/1980 (com as alterações promovidas pela RSF n. 364/1983), consignando que o art. 23, § 5º, da EC n. 01/1969 apenas atribuía ao Senado Federal a fixação de alíquotas máximas para as operações internas, interestaduais e de exportação, e não a definição do alcance dessas operações [6].

O posicionamento do STF acabou superado com a promulgação da EC n. 23/1983, que autorizou a diferenciação das alíquotas do ICM nas operações interestaduais realizadas com “consumidor final”, sejam eles contribuintes ou não do imposto. Com efeito, aplicava-se a regra geral do art. 1º, I, da RSF n. 129/1979 – que previa a mesma alíquota do ICM para as operações internas e interestaduais – em se tratando de operação interestadual que destinasse mercadoria a não contribuinte ou a contribuinte do imposto, porém, neste último caso, sem o propósito de industrialização ou comercialização. Caso a operação interestadual destinasse mercadorias a contribuintes para fins de industrialização ou comercialização, aplicava-se a regra especial do art. 1º, III, da RSF n. 129/1979 (com as alterações da RSF n. 364/1983), que prescrevia uma alíquota menor de ICM para tais circunstâncias.

Essa diferenciação de alíquotas do ICM igualmente gerou entraves aos Estados, que tinham dificuldades para fiscalizar a adoção da alíquota interna ou interestadual por parte dos contribuintes localizados em seu território nas operações interestaduais destinadas a contribuintes do imposto. Como anota Hugo de Brito Machado, como a alíquota interestadual era mais baixa, quando a operação destinasse mercadoria a contribuinte para fins de industrialização ou comercialização, os Estados pretendiam aplicar a alíquota mais elevada, prevista no art. 1º, I, da RSF n. 129/1979, sempre que o bem fosse destinado a consumo, ou ao ativo fixo do adquirente. Do outro lado, o contribuinte, muitas vezes, afirmava que a mercadoria não se destinava ao consumo, ou ao ativo fixo, com o fito de que lhe fosse aplicada a alíquota interestadual minorada, do art. 1º, III, da RSF n. 129/1979. Para piorar, era praticamente impossível naquela época que o Estado de origem fiscalizasse o comprador da mercadoria para saber se esta teve a destinação alegada na documentação fiscal, daí resultando diversos embates entre contribuintes e Fiscos estaduais [7].

2.2. Cenário após a Constituição de 1988

A fim de corrigir as deficiências do sistema de alíquotas do ICM, o constituinte originário de 1988 estabeleceu uma nova disciplina para o (agora) ICMS, que, para fins do presente estudo, pode ser assim sintetizada:

a) operações/prestações interestaduais cuja(o) mercadoria/serviço é destinada(o) a consumidor final contribuinte do imposto: o Estado de origem cobra o ICMS do vendedor/prestador pela alíquota interestadual, e o Estado de destino exige a diferença entre a sua alíquota interna e a alíquota interestadual em desfavor do adquirente/tomador;

b) operações/prestações interestaduais cuja(o) mercadoria/serviço é destinada(o) a consumidor final não contribuinte: apenas o Estado de origem cobra o tributo, com a aplicação da alíquota interna; e

c) operações interestaduais cuja mercadoria é destinada a quem não é consumidor final: apenas o Estado de origem cobra o tributo, com a aplicação da alíquota interestadual.

É ver o que dispunham os incisos VII e VIII do § 2º do art. 155 da Constituição Federal de 1988 (CF/1988), em sua redação original:

“Art. 155. [omissis]

§ 2º O imposto previsto no inciso II [ICMS] atenderá ao seguinte:

[…]

VII – em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á:

a) a alíquota interestadual, quando o destinatário for contribuinte do imposto;

b) a alíquota interna, quando o destinatário não for contribuinte dele;

VIII – na hipótese da alínea ‘a’ do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual;”

Além de prestigiar os Estados consumidores, ao atribuir ao Estado de destino a parcela do ICMS correspondente à diferença entre a sua alíquota interna e a interestadual, o constituinte viabilizou o controle e a fiscalização dessas operações e prestações, conferindo ao Estado de localização do destinatário a possibilidade de verificar, a qualquer tempo, em sua contabilidade, o destino que foi dado aos bens e serviços por este adquiridos [8].

Ainda, com os objetivos de resguardar a circulação de bens e serviços no território nacional e de reduzir as desigualdades inter-regionais [9] (art. 3º, III, da CF/1988), o art. 155, § 2º, VI, da CF/1988 veda a previsão de alíquotas internas em patamares inferiores aos das interestaduais, salvo se houver deliberação em contrário dos Estados, nos termos do inciso XII, alínea “g” (isto é, mediante autorização em convênio celebrado no âmbito do Conselho Nacional de Política Fazendária – CONFAZ). Tal preceito também harmoniza-se com o art. 152 da CF/1988, que proíbe os Estados e Municípios de estabelecer diferença tributária entre bens e serviços, de qualquer natureza, em razão de sua procedência ou destino.

Demais disso, diferentemente do regime anterior, a Constituição Federal de 1988 atribuiu ao Senado Federal a tarefa de fixar, mediante resolução, as alíquotas efetivas aplicáveis às operações interestaduais (art. 155, § 2º, IV), e não mais as alíquotas “máximas”. Outro ponto relevante foi a mudança da iniciativa legislativa da resolução senatorial, que deixou de ser exclusiva do Presidente da República e passou a ser dividida entre este e o Senado Federal, por intermédio de um terço de seus membros.

De todo modo, em matéria de ICMS, o que mais chama atenção é a quantidade de dispositivos que o constituinte dedicou ao imposto – algo sem paralelo a nível nacional ou internacional – sendo que diversos temas foram reservados à lei complementar (art. 155, § 2º, XII, da CF/1988) como forma de assegurar um mínimo de uniformidade e de estabilidade na disciplina infraconstitucional do imposto, de inequívoco caráter nacional.

Dentre as matérias designadas ao trato por lei complementar encontram-se desde aspectos basilares do ICMS – como a definição de seus contribuintes, a disciplina do regime de compensação do imposto, a fixação do local das operações e das prestações, para efeito de definição do sujeito passivo, a concessão de benefícios fiscais, a inclusão do ICMS em sua própria base de cálculo – até fatores mais específicos, porém, igualmente relevantes – como a regulação da substituição tributária, a desoneração das exportações, a previsão das hipóteses de manutenção de crédito nas operações interestaduais e de exportação, e a incidência monofásica do imposto sobre combustíveis e lubrificantes.

No âmbito infraconstitucional, nos termos do art. 34, § 8º, do Ato das Disposições Constitucionais Transitórias (ADCT), o ICMS foi disciplinado provisoriamente pelo Convênio ICM n. 66/1988, cujos arts. 2º, incisos II e III, e 5º [10] prescreviam, respectivamente, o momento em que se considerava ocorrido o fato gerador do tributo e a sua base de cálculo, ao passo que o art. 21, parágrafo único, inciso XII [11] estabelecia ser contribuinte do imposto qualquer pessoa que, na condição de consumidor final, adquirisse bens ou serviços em operações e prestações interestaduais.

Ocorre que, diferentemente do Convênio ICM n. 66/1988, a LC n. 87/1996 nada disse em relação à ocorrência do fato gerador do ICMS quando da entrada de mercadoria oriunda de outro Estado, destinada ao uso, consumo ou ativo permanente; tampouco considerou como contribuinte do imposto o adquirente de tais bens, exceto para os casos específicos de produtos submetidos à substituição tributária.

Deveras, a LC n. 87/1996 refere-se expressamente ao diferencial entre as alíquotas do ICMS somente nas hipóteses de prestação interestadual de serviços de transporte e comunicação que não esteja vinculada a operação ou prestação subsequente (arts. 12, XIII e 13, IX e § 3º) [12], prescrevendo, em tais circunstâncias, o pagamento complementar do ICMS pelo contribuinte ao Estado de destino, mediante aplicação do percentual equivalente à diferença entre a alíquota interna e a interestadual sobre o valor da prestação.

Diante desse contexto, parcela respeitável da doutrina [13} passou a sustentar, após a entrada em vigor da LC n. 87/1996, a inexigibilidade do diferencial de alíquotas do ICMS nas aquisições interestaduais, por contribuinte na condição de consumidor final, de bens destinados ao uso, consumo ou ativo permanente, face à ausência de previsão expressa na mencionada lei complementar.

Paralelamente a essa controvérsia, e frente aos avanços tecnológicos e ao consequente aumento do comércio eletrônico, alguns Estados se insurgiram contra as hipóteses (a seu ver, limitadas) de exigência do diferencial de alíquotas do ICMS, passando a defender que o rateio das receitas do imposto também abarcasse as operações interestaduais com consumidores finais não contribuintes do imposto.

A propósito, chegou a haver uma tentativa de burla ao arquétipo constitucional do ICMS por meio do Protocolo ICMS n. 21/2011, para fins de cobrança da diferença entre a alíquota interna e diferença entre as alíquotas interna e interestadual de ICMS pela Unidade Federativa destinatária, quando o destinatário final não fosse contribuinte do imposto. Entretanto, o Plenário do STF declarou a inconstitucionalidade do referido protocolo, assinalando que a Constituição dispunha categoricamente que, nas operações interestaduais destinadas a consumidor final não contribuinte, apenas o Estado de origem cobra o ICMS, com a aplicação da alíquota interna, a teor do art. 155, § 2º, VII, “b”, da CF/1988 [14}.

Ato contínuo, promoveu-se uma correção legislativa da jurisprudência com a promulgação da EC n. 87/2015, a qual alterou a redação dos incisos VII e VIII do § 2º do art. 155 da CF/1988 para ampliar a cobrança do diferencial de alíquotas do ICMS para as operações e prestações interestaduais que destinem bens e serviços a consumidor final, não contribuinte do imposto. Ainda, estabeleceu-se que a responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna e a interestadual ficaria a cargo do destinatário, quando este for contribuinte do imposto; e do remetente, quando o destinatário não for contribuinte do imposto. Confira-se a redação atual:

“Art. 155. [omissis]

§ 2º O imposto previsto no inciso II [ICMS] atenderá ao seguinte:

[…]

VII – nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao Estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual;

VIII – a responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna e a interestadual de que trata o inciso VII será atribuída:

a) ao destinatário, quando este for contribuinte do imposto;

b) ao remetente, quando o destinatário não for contribuinte do imposto;”

Em que pese a mudança constitucional, diversos pontos controvertidos subsistem, como a reserva de lei complementar para a instituição e cobrança do diferencial de alíquotas do ICMS, o conceito de consumidor final, o direito de crédito sobre o valor pago a título de diferença entre as alíquotas interna e interestadual e a possibilidade de quitação de débitos dessa natureza por meio de créditos escriturais do imposto. No presente estudo, a análise ficará restrita ao primeiro desses pontos supramencionados.

A RESERVA DE LEI COMPLEMENTAR PARA EXIGÊNCIA DO DIFERENCIAL DE ALÍQUOTAS DO ICMS

A tese do condicionamento da cobrança do diferencial de alíquotas do ICMS à previsão expressa em lei complementar é decorrência, em maior ou menor grau, do extenso papel atribuído pelo constituinte a esse veículo legislativo, seja em caráter geral (art. 146 da CF/1988) ou específico (art. 155, § 2º, XII, da CF/1988), o que fez com que parte da doutrina enxergasse na lei complementar uma função de intermediação entre a Constituição e as leis ordinárias estaduais, sem a qual a cobrança do imposto restaria inviabilizada.

O referido posicionamento encontrou acolhida na Primeira Turma do STF, por ocasião do julgamento do Agravo Regimental no Recurso Extraordinário n. 580.903/PR [15], quando o colegiado, por unanimidade, assentou que a instituição do diferencial de alíquotas do ICMS depende de previsão em lei complementar, sendo que a LC n. 87/1996 não tratou do assunto e o Convênio ICM n. 66/1988, ao fazê-lo, violou o art. 34, § 8º, do ADCT, que permitia ao CONFAZ regular provisoriamente o imposto, e não “prever uma nova materialidade para o ICMS”, inovando em relação aos fatos geradores previstos na legislação do antigo ICM e recepcionados pela Constituição de 1988.

Aliás, embora a jurisprudência majoritária [16] se posicione pela legitimidade da cobrança do diferencial de alíquotas do ICMS, independentemente da sua previsão ou não em lei complementar, o entendimento manifestado pela Primeira Turma do STF, no julgamento do Agravo Regimental no Recurso Extraordinário n. 580.903/PR, já foi igualmente acolhido em algumas decisões proferidas por Tribunais de Justiça do País [17], sendo que o tema foi recentemente afetado ao Plenário da Suprema Corte para julgamento com repercussão geral, reconhecida nos autos do Recurso Extraordinário com Agravo n. 1.237.351/DF [18].

A esse respeito, interessante é observar que as duas correntes que se formaram em torno do assunto convergem quanto à premissa de que a LC n. 87/1996 foi omissa em disciplinar a cobrança do diferencial de alíquotas do ICMS nas operações interestaduais com bens destinados a consumidor final. A divergência entre elas reside na necessidade ou não de uma “intermediação” por parte da lei complementar entre a Constituição Federal e as leis estaduais, para efeitos de instituição e exigência do diferencial de alíquotas do ICMS.

Dito isso, pode-se dizer, com a devida vênia, que cada corrente carrega consigo acertos e equívocos. De um lado, há efetivamente um fluxo de positivação a ser respeitado para que se institua legitimamente o ICMS, em suas diferentes materialidades, sendo, para tanto, imprescindível a existência de uma lei complementar disciplinadora de normas gerais do imposto, a desempenhar um papel intermediário entre a Constituição Federal e a lei estadual instituidora do ICMS. Por outro lado, a LC n. 87/1996 não foi omissa sobre a matéria, conforme se buscará evidenciar abaixo, malgrado não tenha disciplinado o tema com a mesma clareza do Convênio ICM n. 66/1988, que o abordava expressamente no art. 2º, incisos II e III, e no art. 5º.

De fato, o texto constitucional é muito claro ao dispor que caberá à lei complementar estabelecer normas gerais em matéria de legislação tributária, especialmente sobre os fatos geradores, bases de cálculo e contribuintes dos impostos [19] discriminados na Constituição (art. 146, III, “a”), tendo o art. 155, § 2º, XII, da CF/1988 reforçado tais aspectos no que tange ao ICMS. Todavia, disso não resulta a indispensabilidade de previsão expressa na lei complementar, para fins de legitimação da cobrança do diferencial de alíquotas do ICMS nas aquisições interestaduais de bens destinados a consumidor final.

É verdade que, em matéria de ICMS, a higidez da regra-matriz de incidência envolve um fluxo de positivação consistente (i) na existência de competência tributária, (ii) no exercício dessa competência por meio da edição de norma geral em matéria tributária e (iii) no exercício da competência por cada um dos Estados-membros, resultante na regra-matriz de incidência tributária.

Forte nessas razões, ao julgar os Recursos Extraordinários n. 439.796/PR [20] e n. 474.267/RS [21], em sede de repercussão geral, a Suprema Corte declarou a inconstitucionalidade de leis editadas pelos Estados do Paraná e do Rio Grande do Sul após o advento da EC n. 33/2001, mas antes da vigência da LC n. 114/2002, prevendo a incidência do ICMS sobre operações de importação realizadas por pessoas jurídicas que não se dedicavam habitualmente ao comércio. Naquela oportunidade, o STF julgou inválidas as cobranças, uma vez que as modificações na regra-matriz de incidência do ICMS-importação não foram realizadas em lei estadual posterior à EC n. 33/2001 e à LC n. 114/2002, em desrespeito ao mencionado fluxo de positivação [22].

No leading case supracitado, ao fixar a tese de que, após a EC n. 33/2001, é constitucional a incidência de ICMS sobre operações de importação efetuadas por pessoa, física ou jurídica, que não se dedica habitualmente ao comércio ou à prestação de serviços, o STF cuidou de esclarecer que a materialização dessa cobrança pelos Estados só poderia ser feita após o advento da LC n. 114/2002. Afinal, a mudança no texto constitucional, com o alargamento das hipóteses de exigência do ICMS-importação, demanda adequação em lei complementar, a quem cabe definir o fato gerador do imposto, seus contribuintes, e fixar o local da operação para efeitos de cobrança e definição do sujeito passivo (arts. 146, III, “b” e 155, § 2º, XII, “a” e “d”, da CF/1988). Assim, a LC n. 114/2002 veio para consignar que o ICMS incidirá nas operações de importação de bens por pessoas físicas e jurídicas, independentemente da habitualidade e da finalidade (aspectos até então considerados como decisivos pelo STF, que vedava a cobrança do ICMS sobre operações de importação realizadas por pessoa física ou jurídica para uso próprio ou sem habitualidade [23]) [24].

Adicionalmente, cabe também recordar que a Suprema Corte, ao declarar à época a inconstitucionalidade de leis estaduais que instituíam o adicional de imposto de renda previsto na redação original do art. 155, II, da CF/1988, sedimentou jurisprudência no sentido de que os Estados só poderão instituir tributos sem prévia lei complementar, se estes forem de sua competência, estiverem desvinculados de qualquer outro gravame, e não tenham repercussões nacionais, em especial, sobre os demais entes da Federação, de modo a gerar conflitos de competência entre os mesmos [25] [26].

Na mesma linha, ainda, o Plenário do STF assentou a impossibilidade de cobrança de ICMS sobre os serviços de transporte aéreo de passageiros intermunicipal, interestadual, internacional, e de transporte internacional de cargas pela falta de lei complementar para prevenir possíveis conflitos de competência, em especial, porque a prestação desse serviço envolve, na maioria das vezes, mais de um Estado [27].

Contudo, na hipótese do diferencial entre as alíquotas interna e interestadual do ICMS não se vislumbra o mesmo contexto, porquanto não há aqui um potencial conflito de competência tributária. A Constituição Federal é clara ao dispor sobre as situações que ensejarão a cobrança da diferença de alíquotas do ICMS – operações interestaduais que destinem bens ou serviços a consumidores finais, sejam eles contribuintes ou não do imposto –, assim como sobre o sujeito passivo da obrigação tributária – o destinatário, quando este for contribuinte do imposto, e o remetente, quando o destinatário não for contribuinte do imposto.

Demais disso, o diferencial de alíquotas não investe contra o critério material da regra-matriz de incidência tributária do ICMS – que continua a ser a realização de operações relativas à circulação de mercadorias e a prestação onerosa de serviços de comunicação e de transporte intermunicipal e interestadual –, nem contra o critério quantitativo, no âmbito da base de cálculo – que permanece sendo o valor da operação ou o preço do serviço.

Neste ponto, o uso de exemplos pode facilitar a compreensão da questão.

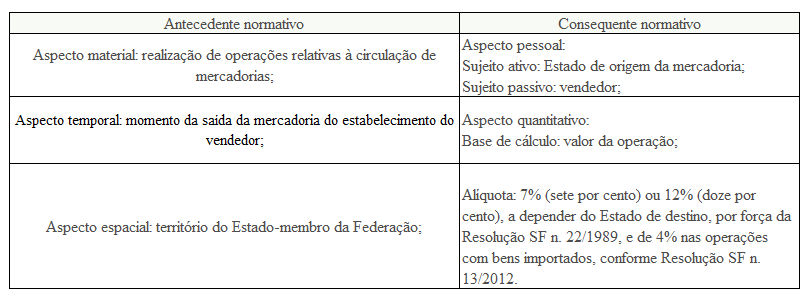

Tomando como parâmetro uma operação mercantil interestadual que não envolva consumidor final e, portanto, não sujeita ao recolhimento do diferencial de alíquotas, a regra-matriz de incidência do ICMS pode ser decomposta da seguinte forma:

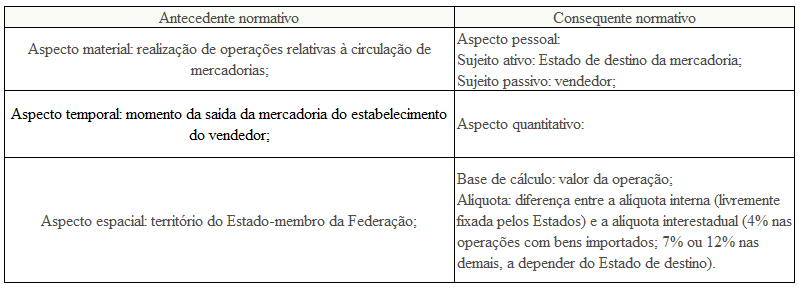

De outra banda, na hipótese de operação interestadual que destine bem a consumidor final, não contribuinte do ICMS, o quadro anteriormente destacado sofrerá apenas duas modificações. A primeira em relação ao sujeito ativo, que, em se tratando do diferencial de alíquotas do ICMS, passa a ser o Estado destinatário. A segunda refere-se à alíquota, que corresponderá à diferença entre a alíquota interna do Estado de destino (aí incluído eventual adicional destinado ao Fundo de Combate à Pobreza) e a alíquota interestadual. Em suma:

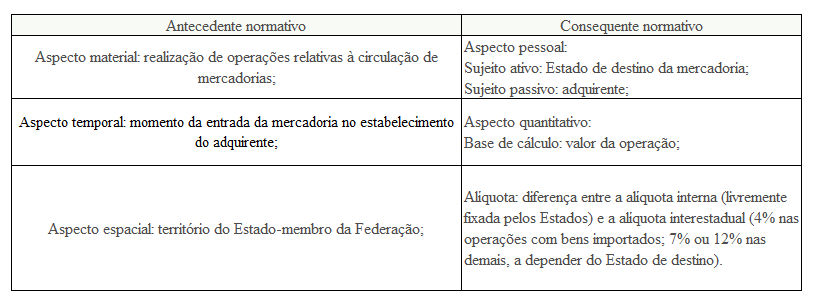

Por fim, caso essa operação interestadual destine bem a consumidor final que seja contribuinte do ICMS, há ainda mais duas mudanças: uma no aspecto temporal, que passa a ser a entrada da mercadoria no estabelecimento do adquirente; e outra no aspecto pessoal, pois o sujeito passivo da obrigação passa a ser o adquirente. Em síntese:

Como visto, nas três situações acima retratadas, o aspecto material (núcleo da hipótese tributária) permaneceu sendo a realização de operações relativas à circulação de mercadorias, enquanto que a base de cálculo continuou sendo o valor da operação. A conservação desse binômio evidencia que a natureza do tributo não se alterou [28], isto é, a exigência do diferencial de alíquotas do ICMS não configura uma nova exação, tampouco amplia o rol de materialidades tributáveis pelo imposto.

Em relação ao aspecto temporal, sua mudança só ocorrerá se o adquirente da mercadoria, na condição de consumidor final, for contribuinte do imposto, quando, então, o diferencial de alíquotas do ICMS será exigível do adquirente no momento da entrada da mercadoria no seu estabelecimento. Todavia, a eleição da entrada (em detrimento da saída) como momento em que irrompe o liame obrigacional não desnatura a exação, eis que tal elemento ocorre após ou no mesmo instante em que se manifesta a materialidade econômica (in casu, a realização do fato jurídico tributário).

As modificações verificadas no aspecto pessoal, no âmbito da sujeição ativa e passiva, apenas impactam no Estado que poderá cobrar o tributo e naquela contra a qual nascerá a obrigação tributária, cabendo-lhe o seu adimplemento. Contudo, tais mudanças não trazem maiores repercussões, tanto que, hoje, o arquétipo constitucional do ICMS alberga um sistema misto que adota ora o princípio da origem ora o princípio do destino, motivo pelo qual, inclusive, é possível exigir o diferencial de alíquotas do ICMS em face do vendedor ou do adquirente da mercadoria, a depender se este último for contribuinte ou não do imposto.

Quanto ao aspecto quantitativo, não se verificam alterações na base de cálculo do imposto – que continua sendo o valor da operação – sendo que, em relação à alíquota, vale lembrar que se trata de uma grandeza – aqui apresentada sob a feição de percentual a ser aplicado sobre a base de cálculo – cuja variação representará apenas uma mudança no numerário a ser percebido por cada Estado envolvido na operação interestadual.

Com todo o respeito àqueles que pensam em sentido contrário, não se vislumbra aqui uma nova regra de incidência do imposto, mas apenas um critério de repartição da receita advinda da cobrança do ICMS nas operações interestaduais destinadas a consumidor final, a fim de minimizar a distorção na arrecadação entre os Estados produtores e consumidores, bem como para estimular o comércio de bens ou a fruição de serviços, por parte dos consumidores finais, nos próprios Estados em que estão sediados ou domiciliados [29].

Na medida em que a exigência do diferencial entre as alíquotas interna e interestadual do ICMS, nos termos do art. 155, § 2º, incisos VII e VIII, da CF/1988, não propicia conflitos de competência, nem amplia o espectro de incidência do ICMS, não se enxerga, em tese, a necessidade de edição de prévia lei complementar para que os Estados possam legitimamente efetuar a sua cobrança.

Demais disso, numa análise concreta, verifica-se que o fluxo de positivação para exigência do ICMS, resultante da aplicação do percentual correspondente à diferença entre as alíquotas interna e interestadual sobre o valor da operação/prestação, foi devidamente observado.

Primeiramente, o art. 13, § 3º, da LC n. 87/1996 refere-se expressamente ao diferencial de alíquotas nas hipóteses de prestação interestadual de serviços de transporte e comunicação que não esteja vinculada a operação ou prestação subsequente.

Em segundo lugar, a LC n. 87/1996 prevê como regra geral que, nas operações relativas à circulação de mercadorias, o contribuinte é o alienante (art. 11, inciso I, alíneas “a” e “c”) e a base de cálculo do ICMS é o valor da operação (art. 13, incisos I e II), sendo que, nas hipóteses de operações interestaduais que destinem bens a consumidor final, não contribuinte do imposto, caberá justamente ao seu vendedor o recolhimento do ICMS pela alíquota interestadual para o Estado de origem e pela diferença entre as alíquotas interna e interestadual para o Estado de destino, com base no valor da operação.

Já nas operações interestaduais que destinem bens a consumidor final, contribuinte do imposto, caberá ao alienante recolher o ICMS pela alíquota interestadual para o Estado de origem, enquanto que o adquirente ficará obrigado ao recolhimento do diferencial de alíquotas do ICMS para o Estado de destino, ambos com base no valor da operação. Neste ponto, é de se notar que o adquirente ocupa o polo passivo da relação obrigacional na condição de substituto tributário, afinal, não é ele quem realiza o fato jurídico tributário (e sim o alienante), embora com este se relacione, nos termos do que predica o art. 128 do CTN.

Deveras, a exigência do diferencial de alíquotas do ICMS em face do destinatário dos bens decorrerá de uma disposição expressa de lei, com amparo no que preceitua o art. 155, § 2º, VIII, “a”, da CF/1988, constituindo uma hipótese de substituição tributária concomitante (também denominada por alguns autores [30] de substituição convencional), caracterizada pela atribuição da responsabilidade pelo pagamento do tributo a pessoa diversa daquela que realiza a operação, assim que ocorrido o fato jurídico tributário [31].

Fixada essa premissa, é fundamental notar que o art. 6º, § 1º, da LC n. 87/1996 prevê a possibilidade de lei estadual atribuir a contribuinte do imposto ou depositário a responsabilidade, por substituição, pelo recolhimento do ICMS incidente sobre operações ou prestações antecedentes, concomitantes ou subsequentes, inclusive quanto à diferença entre alíquotas interna e interestadual nas operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, que seja contribuinte do imposto. O dispositivo em questão está em plena consonância com o art. 155, § 2º, VIII, “a”, da CF/1988, que atribui ao destinatário dos bens a responsabilidade pelo pagamento do diferencial de alíquotas do ICMS, caso este se revista da qualidade de contribuinte do imposto (cujas características estão indicadas no art. 4º da LC n. 87/1996 [32]) e seja seu consumidor final.

Ademais, o art. 7º da LC n. 87/1996 [33] estabelece que, para efeito de exigência do ICMS por substituição tributária, inclui-se, também, como “fato gerador do imposto” – entenda-se, como aspecto temporal da regra-matriz de incidência tributária – a entrada de mercadoria ou bem no estabelecimento do adquirente.

Finalmente, o art. 8º, I, da LC n. 87/1996 [34] prescreve que a base de cálculo, para fins de substituição tributária, em relação às operações ou prestações antecedentes ou concomitantes, será o valor da operação ou prestação praticado pelo contribuinte substituído.Com efeito, sequer seria preciso invocar o art. 24, § 3º, da CF/1988 [35] para dizer que é válido que os Estados, dentro de sua autonomia e atendidas as exigências constitucionais, editem lei disciplinando o diferencial de alíquotas de ICMS no âmbito de seus respectivos territórios. O referido dispositivo constitucional só teria pertinência à discussão caso a LC n. 87/1996 nada dispusesse a respeito da exigência da diferença entre as alíquotas interna e interestadual do ICMS. Todavia, como visto, a referida lei complementar traz as diretrizes gerais sobre a matéria, não havendo omissão legislativa que autorize os entes estaduais a exercerem a sua competência legislativa plena.

CONCLUSÕES

Ao longo do artigo, verifica-se que a exigência pelos Estados do diferencial entre as alíquotas interna e interestadual do ICMS não está condicionada a sua previsão em lei complementar, na medida em que a cobrança do imposto em tais circunstâncias não possibilita o surgimento de conflitos de competência entre os entes estaduais, nem inaugura nova hipótese de incidência do ICMS.Ademais, cabe destacar que, na hipótese em tela, o fluxo de positivação para exigência do ICMS foi devidamente observado, porquanto, a LC n. 87/1996 (i) refere-se expressamente ao diferencial de alíquotas nas hipóteses de prestação interestadual de serviços de transporte e comunicação que não esteja vinculada a operação ou prestação subsequente, (ii) prevê que, nas operações relativas à circulação de mercadorias, o contribuinte é o alienante, a base de cálculo é o valor da operação e o aspecto temporal é a saída das mercadorias do estabelecimento do vendedor, sendo tal disciplina legal aplicável aos casos em que o recolhimento do ICMS correspondente à diferença entre a alíquota interna e a interestadual fica a cargo do remetente-vendedor (contribuinte). Ainda, a LC n. 87/1996 (iii) estabelece que, para efeito de exigência do ICMS por substituição tributária, inclui-se também como aspecto temporal da regra-matriz de incidência tributária a entrada de mercadoria ou bem no estabelecimento do adquirente, e (iv) prescreve que, no regime substituição concomitante, a base de cálculo será o valor da operação realizada pelo substituído, situação essa que se amolda às hipóteses em que o recolhimento do diferencial de alíquotas do ICMS é atribuído ao destinatário-adquirente (substituto tributário).

—

[1] Como lembra Roque Antonio Carrazza, o ICMS não é, juridicamente, um imposto sobre o valor agregado. Este caracteriza-se por incidir sobre a parcela acrescida, isto é, sobre a diferença positiva de valor que se verifica entre duas operações em sequência, alcançando o novo contribuinte na justa proporção do que ele adicionou ao bem. Já o ICMS onera o valor total da operação (cf. CARRAZZA, Roque Antonio. ICMS. 16. ed. São Paulo: Malheiros, 2012, p. 426). ↩

[2] A doutrina nacional, de um modo geral, costuma asseverar que o ICM se distanciou do modelo de tributação sobre o valor agregado adotado na Europa, que supostamente adotaria a técnica da base contra base. Entretanto, tal assertiva é falaciosa, sendo facilmente repelida pela análise da Lei n. 54.404, de 10 de abril de 1954, instituidora da Taxe sur la Valeur Ajoutée (TVA) na França, do art. 2º da Primeira Diretiva 67/227/CEE do Conselho e do art. 17 da Sexta Diretiva 77/388/CEE do Conselho. Sobre a questão, ainda, ver: MORAES, Bernardo Ribeiro de. O imposto sobre circulação de mercadorias no sistema tributário nacional. Caderno de Pesquisas Tributárias n. 3. São Paulo: Resenha Tributária, 1978, p. 43-47. ↩

[3] OLIVEIRA, Júlio Maria de; e ALABARCE, Marcio Roberto. O sistema de alíquotas do IPI e do ICMS. In: SANTI, Eurico Marcos Diniz de; e ZILVETI, Fernando Aurelio (coord.). Direito tributário: tributação empresarial. São Paulo: Saraiva, 2009, Série GVlaw, p. 79-80, e-Book, ISBN 978-85-02-15534-3. ↩

[4] STF, RE n. 71.410/SP, Rel. Min. Oswaldo Trigueiro, Tribunal Pleno, julgado em 14.04.1971, DJ 21.05.1971.

[5] Súmula n. 569/STF: “É inconstitucional a discriminação de alíquotas do imposto de circulação de mercadorias nas operações interestaduais, em razão de o destinatário ser, ou não, contribuinte.” ↩

[6] STF, RE n. 102.553/RJ, Rel. Min. Francisco Rezek, Tribunal Pleno, julgado em 21.08.1986, DJ 13.02.1987.

[7] MACHADO, Hugo de Brito. Aspectos fundamentais do ICMS. 2. ed. São Paulo: Dialética, 1999, p. 100.

[8] MACHADO, Hugo de Brito. O ICMS e os bens de uso. In: ROCHA, Valdir de Oliveira (coord.). ICMS: problemas jurídicos. São Paulo: Dialética, 1996, p. 99.

[9] Como o ICMS é geralmente devido ao Estado de origem, a ausência de um tratamento diferenciado para as operações interestaduais faria com que a maior parte do imposto fosse arrecadada pelos Estados produtores, em prejuízo dos Estados consumidores, que costumam ser menos desenvolvidos. Assim, a diferença entre as alíquotas interna e interestadual, sendo esta menor que aquela, presta-se especialmente para elevar a participação do Estado de destino na repartição do ICMS incidente na operação interestadual, seja por meio da cobrança do diferencial de alíquotas, quando o destinatário for consumidor final, seja por meio a exigência do imposto quando da saída subsequente.

[10] “Art. 2º Ocorre o fato gerador do imposto:

[…]

II – na entrada no estabelecimento de contribuinte de mercadoria oriunda de outro Estado, destinada a consumo ou a ativo fixo;

III – na utilização, por contribuinte, de serviço cuja prestação se tenha iniciado em outro Estado e não esteja vinculada a operação ou prestação subsequente alcançada pela incidência do imposto;

[…]

Art. 5º Nas hipóteses dos incisos II e III do artigo 2º, a base de cálculo do imposto é o valor da operação ou prestação sobre o qual foi cobrado o imposto no Estado de origem e o imposto a recolher será o valor correspondente à diferença entre a alíquota interna e a interestadual.

Parágrafo único. Quando a mercadoria entrar no estabelecimento para fins de industrialização ou comercialização, sendo, após, destinada para consumo ou ativo fixo do estabelecimento, acrescentar-se-á, na base de cálculo, o valor do IPI cobrado na operação de que decorreu a entrada.”

[11] “Art. 21. Contribuinte é qualquer pessoa, física ou jurídica, que realize operação de circulação de mercadoria ou prestação de serviços descritas como fato gerador do imposto.

Parágrafo único. Incluem-se entre os contribuintes do imposto:

[…]

XII – qualquer pessoa indicada nos incisos anteriores que, na condição de consumidor final, adquira bens ou serviços em operações e prestações interestaduais.”

[12]“Art. 12. Considera-se ocorrido o fato gerador do imposto no momento:

[…]

XIII – da utilização, por contribuinte, de serviço cuja prestação se tenha iniciado em outro Estado e não esteja vinculada a operação ou prestação subsequente.

[…]

Art. 13. A base de cálculo do imposto é:

[…]

IX – na hipótese do inciso XIII do art. 12, o valor da prestação no Estado de origem.

[…]

3º No caso do inciso IX, o imposto a pagar será o valor resultante da aplicação do percentual equivalente à diferença entre a alíquota interna e a interestadual, sobre o valor ali previsto.”

[13] A título ilustrativo, vide: ROLIM, João Dácio; e GAEDE, Henrique. Diferencial de alíquota – exigência quanto ao recolhimento após a edição da Lei Complementar nº 87/96. In: ROCHA, Valdir de Oliveira (coord.). O ICMS, a LC 87/96 e questões jurídicas atuais. São Paulo: Dialética, 1997, p. 179-197; MACHADO, Hugo de Brito; e MACHADO SEGUNDO, Hugo de Brito. ICMS. Lei complementar nº 87/96. Operações interestaduais com bens destinados ao consumo ou ao ativo fixo do contribuinte. Diferencial de alíquota. Inexigibilidade. Revista Dialética de Direito Tributário n. 74. São Paulo: Dialética, 2001, p. 119-129; MELO, José Eduardo Soares de. ICMS: teoria e prática. 12. ed. São Paulo: Dialética, 2012, p. 284-285; BRIGAGÃO, Gustavo. Incidência do diferencial de alíquota do imposto sobre operações relativas à circulação de mercadorias e serviços (ICMS) na aquisição interestadual de bens destinados ao ativo permanente. In: CARVALHO, Maria Augusta Machado de (coord.). Estudos de direito tributário em homenagem à memória de Gilberto de Ulhôa Canto. Rio de Janeiro: Forense, 1998, p. 159-171; CAMPILONGO, Paulo Antonio Fernandes. O ICMS e a antecipação parcial do imposto na operação interestadual de circulação de mercadorias. In: CAMPILONGO, Paulo Antonio Fernandes (coord.). ICMS: aspectos jurídicos relevantes. São Paulo: Quartier Latin, 2008, p. 65-68.

[14] STF, ADI n. 4.628/DF, Rel. Min. Luiz Fux, Tribunal Pleno, julgado em 17.09.2014, DJe 21.11.2014.

[15] STF, RE n. 580.903 AgR/PR, Rel. Min. Roberto Barroso, Primeira Turma, julgado em 28.04.2015, DJe 21.05.2015.

[16] Por todos, vide: TJRJ, Arguição de Inconstitucionalidade n. 0180015-44.2009.8.19.0001, Rel. p/ acórdão Des. Milton Fernandes de Souza, Órgão Especial, julgado em 26.08.2019, DJe 02.09.2019; TJDFT, Arguição de Inconstitucionalidade n. 0000302-67.2017.8.07.0000, Rel. Des. Simone Lucindo, Conselho Especial, julgado em 15.08.2017, DJe 29.08.2017; TJRS, Apelação Cível n. 70084027952, Rel. Des. Ricardo Torres Hermann, Segunda Câmara Cível, julgado em 03.06.2020; TJSP, Apelação Cível n. 1023129-62.2017.8.26.0053, Rel. Des. Antonio Carlos Malheiros, Terceira Câmara de Direito Público, julgado em 28.01.2020, DJe 30.01.2020.

[17]Nessa linha, vide: TJPR, Apelação Cível n. 366249-5, Rel. Juiz Sérgio Roberto Nóbrega Rolanski, Primeira Câmara Cível, julgado em 06.02.2007, DJ 09.03.2007; TJDFT, Apelação Cível – Remessa Ex Officio n. 0024465-31.2005.8.07.0001, Rel. Des. Dácio Vieira, Quinta Turma Cível, julgado em 29.07.2009, DJe 31.08.2009; TJDFT, Apelação Cível n. 0008392-18.2004.8.07.0001, Rel. Des. João Mariosi, Terceira Turma Cível, julgado em 02.06.2010, DJe 14.06.2010. O último acórdão mencionado veio posteriormente a ser anulado em decisão monocrática proferida pelo Ministro Roberto Barroso sob o fundamento de violação à cláusula de reserva de plenário, pois o Tribunal de origem, ao dar provimento ao recurso do contribuinte, afastou expressamente a Lei Distrital n. 1.254/1996 e no Decreto n. 16.102/1994. Com o retorno dos autos e a instauração do incidente de inconstitucionalidade, o Tribunal de Justiça do Distrito Federal e Territórios julgou improcedente a arguição (cf. TJDFT, Arguição de Inconstitucionalidade n. 0000302-67.2017.8.07.0000, Rel. Des. Simone Lucindo, Conselho Especial, julgado em 15.08.2017, DJe 29.08.2017).

[18] STF, ARE n. 1.237.351 RG, Rel. Min. Marco Aurélio, julgado em 19.06.2020. ↩

[19] Pelo fato de o art. 146, III, “a”, da CF/1988 falar apenas em “impostos”, o STF entendeu que as contribuições não se sujeitam à reserva de lei complementar que defina os seus fatos geradores, bases de cálculo e contribuintes, salvo na hipótese prevista no art. 195, § 4º, da CF/1988 (cf. STF, RE n. 138.284/CE, Rel. Min. Carlos Velloso, Tribunal Pleno, julgado em 01.07.1992, DJ 28.08.1992; STF, ADI n. 2.010 MC/DF, Rel. Min. Celso de Mello, Tribunal Pleno, julgado em 30.09.1999, DJ 12.04.2002).

[20] STF, RE n. 439.796/PR, Rel. Min. Joaquim Barbosa, Tribunal Pleno, julgado em 06.11.2013, DJe 14.03.2014.

[21] STF, RE n. 474.267/RS, Rel. Min. Joaquim Barbosa, Tribunal Pleno, julgado em 06.11.2013, DJe 19.03.2014.

[22] Em sentido contrário, entendendo que a lei complementar seria apenas condição de eficácia da lei estadual, o que, na prática, dispensa que o Estado edite nova lei para que possa efetuar a cobrança do tributo, ver: STF, RE n. 917.950 AgR/SP, Rel. Min. Teori Zavascki, Rel. p/ Acórdão: Min. Gilmar Mendes, Segunda Turma, julgado em 05.12.2017, DJe 08.06.2018.

[23] Súmula n. 660/STF: “Não incide ICMS na importação de bens por pessoa física ou jurídica que não seja contribuinte do imposto.”

[24] Mais recentemente, por ocasião do julgamento do Recurso Extraordinário n. 1.221.330/SP, o Tribunal Pleno do STF considerou que são válidas as leis estaduais editadas após a EC n. 33/2001 e antes da LC n. 114/2002, entendendo que a lei complementar seria apenas condição de eficácia da lei estadual, de modo que os Estados não precisariam editar nova lei para cobrar o ICMS nas operações de importação realizadas por pessoas, físicas ou jurídicas, não dedicadas habitualmente ao comércio, ficando a eficácia da lei estadual diferida para a entrada em vigor da LC n. 114/2002 (cf. STF, RE n. 1.221.330/SP, Rel. Min. Luiz Fux, Rel. p/ Acórdão: Min. Alexandre de Moraes, Tribunal Pleno, julgado em 16.06.2020). Todavia, importante observar que esse precedente, firmado em sede de repercussão geral, em nenhum momento questiona o fluxo de positivação para exigência do ICMS (norma constitucional atributiva da competência tributária ® edição de lei complementar de normas gerais ® exercício da competência tributária por meio de lei ordinária e com a observância aos ditames da lei complementar).

[25] STF, ADI n. 618/RS, Rel. Min. Sydney Sanches, Tribunal Pleno, julgado em 06.10.1993, DJ 19.11.1993; STF, RE n. 149.955/SP, Rel. Min. Celso de Mello, Tribunal Pleno, julgado em 19.08.1993, DJ 03.09.1993; STF, RE n. 140.887/RJ, Rel. Min. Moreira Alves, Tribunal Pleno, julgado em 18.02.1993, DJ 14.05.1993. ↩

[26] Exemplificativamente, naquela época, a Lei paulista n. 6.352/1988 previa como fato gerador do adicional do imposto sobre a renda os mesmos eventos definidos na legislação da União como sujeitos à incidência do imposto de renda, ao passo que o Estado do Rio de Janeiro previa na Lei estadual n. 1.394/1988 que o fato gerador era o pagamento do imposto de renda à União. Assim, a transferência de domicílio do contribuinte de São Paulo para o Rio de Janeiro no primeiro dia do exercício daria ensejo à cobrança do imposto pelos dois Estados. Outra situação geradora de conflito de competência ocorria quando o contribuinte possuía estabelecimentos em Estados diversos.

[27] STF, ADI n. 1.600/DF, Rel. Min. Sydney Sanches, Rel. p/ Acórdão: Min. Nelson Jobim, Tribunal Pleno, julgado em 26.11.2001, DJ 20.06.2003; STF, ADI n. 1.089/DF, Rel. Min. Francisco Rezek, Tribunal Pleno, julgado em 29.05.1996, DJ 27.06.1997.

[28] Como explica Paulo de Barros Carvalho, o binômio hipótese de incidência e base de cálculo revela a natureza do tributo submetido à investigação, permitindo a análise de sua compatibilidade com o sistema constitucional (cf. CARVALHO, Paulo de Barros. Direito tributário: linguagem e método. 5. ed. São Paulo: Noeses, 2013, p. 627).

[29] Nas palavras de Roque Antonio Carrazza, “não fosse o diferencial de alíquota haveria forte desestímulo à compra de bens ou à fruição de serviços, por parte dos consumidores finais, nos próprios Estados em que estão sediados ou domiciliados. Com efeito, para estes consumidores finais seria muito mais vantajoso adquirir tais bens ou usufruir tais serviços em outras Unidades Federadas, já que a carga econômica representada pelo ICMS seria sensivelmente menor (v.g., 7% ao invés de 17% ou 18%)” (cf. CARRAZZA, Roque Antonio. ICMS. 17. ed. São Paulo: Malheiros, 2015, p. 568).

[30] FERRAGUT, Maria Rita. Responsabilidade tributária e o Código Civil de 2002. São Paulo: Noeses, 2013, p. 75.

[31] Em matéria de ICMS, essa modalidade é comumente utilizada nas prestações de serviço de transporte realizado por profissional autônomo, sem inscrição em cadastro estadual, ou por não contribuinte do imposto, de sorte que a lei estadual elege o tomador do serviço como responsável pelo recolhimento do imposto, em substituição ao próprio prestador do serviço. Além disso, há exemplos de substituição tributária concomitante em relação a outros tributos, como quando o tomador do serviço fica responsável pelo recolhimento do ISS retido do prestador ou quando do recolhimento do IRPF pela fonte pagadora na remessa de certos recursos ao exterior.

[32] “Art. 4º Contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.” ↩

[33] “Art. 7º Para efeito de exigência do imposto por substituição tributária, inclui-se, também, como fato gerador do imposto, a entrada de mercadoria ou bem no estabelecimento do adquirente ou em outro por ele indicado.”

[34] “Art. 8º A base de cálculo, para fins de substituição tributária, será:

I – em relação às operações ou prestações antecedentes ou concomitantes, o valor da operação ou prestação praticado pelo contribuinte substituído;”

[35] “Art. 24. [omissis]

§ 3º Inexistindo lei federal sobre normas gerais, os Estados exercerão a competência legislativa plena, para atender a suas peculiaridades.”

Fontes: Revista de Direito Tributário Atual e Bichara Advogados